Ngân Hàng Mỹ Phá Sản Năm 2023

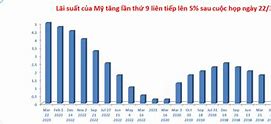

(PLO)- First Republic Bank đang đối diện với tình trạng sụp đổ tương tự hai ngân hàng Mỹ là Silicon Valley Bank and Signature Bank vào tháng 3 vừa qua.

(PLO)- First Republic Bank đang đối diện với tình trạng sụp đổ tương tự hai ngân hàng Mỹ là Silicon Valley Bank and Signature Bank vào tháng 3 vừa qua.

Có ngân hàng nào đã phá sản ở Việt Nam hay không?

Hiện nay, chưa có một ngân hàng nào bị phá sản ở Việt Nam. Nguyên nhân chính là vì nếu có ngân hàng rơi vào tình trạng phá sản tại Việt nam thì niềm tin của người dân sẽ bị lung lay. Điều đó dẫn tới việc thay vì gửi tiền vào ngân hàng thì người dân sẽ chuyển sang đầu tư vàng, chứng khoán…. Cho nên Ngân hàng Nhà nước sẽ đảm bảo việc ngân hàng phá sản không xảy ra.

Mặc dù, Luật Phá sản 2014 chính thức có hiệu lực thi hành từ ngày 01/01/2015, nhưng trên thực tế kể từ khi có Luật Phá sản 2014 tới nay đã có nhiều ngân hàng thương mại hoạt động yếu kém gây ảnh hưởng tiêu cực tới toàn bộ hệ thống các tổ chức tín dụng và nền kinh tế thì Ngân hàng Nhà nước Việt Nam chưa từng cho phép bất cứ một ngân hàng thương mại nào phá sản.

Khi Ngân hàng thương mại hoạt động yếu kém, Ngân hàng Nhà nước sẽ xây dựng phương án cơ cấu lại ngân hàng. Các phương án cơ cấu lại một ngân hàng thương mại bao gồm: Phục hồi; Sáp nhập - hợp nhất - chuyển nhượng toàn bộ cổ phần, phần vốn góp; Giải thể; Chuyển giao bắt buộc và Phá sản. Tuy nhiên phương án phá sản sẽ khó xảy ra.

Ví dụ có thể kể đến trường hợp mua lại Ngân hàng OceanBank với giá 0 đồng vào tháng 5/2015 của Ngân hàng Nhà nước, qua đó chuyển đổi loại hình từ Ngân hàng Thương mại Cổ phần Đại Dương thành Ngân hàng thương mại TNHH MTV (một thành viên) Đại Dương.

Hay mới đây nhất, ngày 8/4/2023, Chính phủ ban hành Nghị quyết 50/NQ-CP yêu cầu Ngân hàng Nhà nước khẩn trương xây dựng phương án cơ cấu lại SCB theo trình tự, thủ tục của Luật Các tổ chức tín dụng.

Ngân hàng bị tuyên bố phá sản khi nào?

Theo Điều 155 Luật các tổ chức tín dụng 2010 (sửa đổi năm 2017), ngân hàng nói riêng hay tổ chức tín dụng nói chung đều có thể bị tuyên bố phá sản.

Cụ thể, sau khi Ngân hàng Nhà nước có văn bản chấm dứt kiểm soát đặc biệt hoặc văn bản chấm dứt áp dụng hoặc văn bản không áp dụng các biện pháp phục hồi khả năng thanh toán mà ngân hàng vẫn lâm vào tình trạng phá sản, thì phải làm đơn yêu cầu Tòa án mở thủ tục giải quyết yêu cầu tuyên bố phá sản theo quy định của pháp luật về phá sản.

Khi nhận được yêu cầu mở thủ tục phá sản ngân hàng,Tòa án mở thủ tục giải quyết yêu cầu tuyên bố phá sản và áp dụng ngay thủ tục thanh lý tài sản của ngân hàng đó.

Sau khi Thẩm phán chỉ định Quản tài viên hoặc doanh nghiệp quản lý, thanh lý tài sản, Ngân hàng Nhà nước thu hồi Giấy phép của ngân hàng.

Trên thực tế, ngân hàng tại Việt Nam rất khó bị tuyên bố phá sản, do kể cả khi ngân hàng hoạt động không tốt thì phía ngân hàng Nhà nước cũng sẽ đưa ra nhiều biện pháp để ngăn ngừa không cho ngân hàng đó phá sản. Ngoài ra, thủ tục phá sản cũng tương đối phức tạp với nhiều biện pháp phục hồi.

Ngân hàng phá sản, người gửi tiết kiệm có nhận lại được tiền không?

Trong trường hợp có ngân hàng phá sản, người gửi tiền tiết kiệm sẽ được nhận một khoản tiền bảo hiểm đền bù và nhận tiền đền bù từ hoạt động thanh lý tài sản của ngân hàng phá sản.

Cụ thể, theo Điều 6 Luật Bảo hiểm tiền gửi 2012 thì tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được nhận tiền gửi của cá nhân phải tham gia bảo hiểm tiền gửi, ngoại trừ ngân hàng chính sách.

Bảo hiểm tiền gửi là sự bảo đảm hoàn trả tiền gửi cho người được bảo hiểm tiền gửi trong hạn mức trả tiền bảo hiểm khi tổ chức tham gia bảo hiểm tiền gửi lâm vào tình trạng mất khả năng chi trả tiền gửi cho người gửi tiền hoặc phá sản (Điều 4 Luật Bảo hiểm tiền gửi 2012).

Theo Điều 3 Quyết định 32/2021/QĐ-TTg thì số tiền tối đa bảo hiểm trả cho tất cả các khoản tiền gửi được bảo hiểm (cả gốc và lãi) của một người tại một ngân hàng khi phát sinh nghĩa vụ trả tiền bảo hiểm là 125 triệu đồng.

Cho nên khi ngân hàng bị tuyên bố phá sản, người gửi tiền tiết kiệm có thể nhận khoản tiền bảo hiểm tiền gửi tối đa là 125 triệu đồng cùng với tiền đền bù qua việc thanh lý tài sản của ngân hàng phá sản.

Tuy nhiên, theo Điều 101 Luật Phá sản 2014, các tài sản còn lại của ngân hàng khi phá sản sẽ được ưu tiên chi trả lần lượt theo thứ tự: Chi phí phá sản; Khoản nợ lương, trợ cấp thôi việc, bảo hiểm xã hội, bảo hiểm y tế đối với người lao động, quyền lợi khác theo hợp đồng lao động và thỏa ước lao động tập thể đã ký kết và sau đó mới đến các khoản tiền gửi ngân hàng.

Vậy nên trong trường hợp không may, người gửi tiền tiết kiệm có thể sẽ không lấy lại được toàn bộ số tiền mình đã gửi mà chỉ nhận lại được tiền bảo hiểm đền bù.

Bảng xếp hạng Ngân hàng tốt nhất năm 2024 của Decision Lab (Decision Lab Best Bank Rankings 2024) công bố những ngân hàng có sức khoẻ thương hiệu tốt nhất và có sự cải thiện nhiều nhất trong năm qua.

Dựa trên hơn 18.000 cuộc phỏng vấn với người tiêu dùng Việt, đây là cuộc khảo sát thương hiệu liên tục và toàn diện nhất ở Việt Nam.

Các thương hiệu được xếp hạng theo chỉ số Index của công cụ YouGov BrandIndex. Chỉ số này đánh giá sức khỏe thương hiệu tổng quát, dựa trên điểm trung bình của các yếu tố như: ấn tượng - impression, chất lượng - quality, giá trị - value, sự hài lòng - satisfaction, khuyến nghị - recommend và uy tín - reputation.

Theo Bảng xếp hạng ngân hàng tốt nhất năm 2024 do Decision Lab công bố, Vietcombank tiếp tục đạt danh hiệu ngân hàng tốt nhất Việt Nam. MB và BIDV lần lượt ở vị trí thứ 2 và thứ 3. VietinBank ở vị trí thứ 4; vị trí thứ 5 thuộc về Techcombank; thứ 6 thuộc về ACB; thứ 7 là TPBank; thứ 8 là Agribank; thứ 9 là Sacombank; thứ 10 là VPBank.

Theo đó, top 4 ngân hàng tốt nhất đều có sự cải thiện đáng kể về sức khoẻ thương hiệu.

MB dẫn đầu với mức tăng trưởng ấn tượng 5,1 điểm, vượt xa với các ngân hàng khác trong bảng xếp hạng. Ngân hàng này liên tục cho thấy sự cải thiện đáng kể trong những năm qua.

MB cũng là một trong những thương hiệu đã cải thiện chỉ số sức khỏe nhiều nhất trong năm 2023.

Vietcombank theo sau với mức tăng 3,8 điểm. BIDV và VietinBank cũng đã chứng kiến những cải tiến đáng chú ý trong điểm số. TPBank, một trong những ngân hàng trẻ nhất, đã chứng tỏ sự kiên cường bằng cách giành vị trí thứ năm, với mức tăng 0,6 điểm.

“Kết quả năm nay khẳng định vai trò quan trọng của sức khỏe thương hiệu, một chỉ số toàn diện phản ánh niềm tin và sự hài lòng của người tiêu dùng”, ông Thue Quist Thomasen, CEO Decision Lab, nhận xét về bảng xếp hạng.

Cũng theo ông Thue Quist Thomasen, giữa những biến động của thị trường, người tiêu dùng có xu hướng tìm đến các ngân hàng có uy tín đã được minh chứng qua nhiều năm. Nhờ vậy mà những ngân hàng này vẫn đứng vững dù thị trường có đang thách thức đến đâu. Điều này cho thấy tầm quan trọng của sức khoẻ thương hiệu - một tài sản vô giá của doanh nghiệp, một ngọn hải đăng dẫn lối giữa thời kì thách thức.

"Khi thị trường thay đổi không ngừng, chúng ta ngày càng thấy rõ sức khoẻ thương hiệu của ngân hàng là yếu tố quan trọng trong việc duy trì sự tăng trưởng và vị thế lãnh đạo thị trường của họ", CEO của Decision Lab đánh giá.

Xét về nhóm ngân hàng tư nhân, MB hiện đang dẫn đầu với điểm sức khỏe thương hiệu cao nhất. Techcombank theo sau với vị trí á quân và liên tục thể hiện tốt.

ACB đã lọt vào top 3. Thành tích này củng cố vị thế của ACB trong nhóm ngân hàng tư nhân hàng đầu, thể hiện sự cải thiện trong nhận thức của khách hàng và sự hiện diện mạnh mẽ trên thị trường.

Hầu hết các ngân hàng tư nhân đều cho thấy xu hướng ổn định. Bảng xếp hạng không có nhiều thay đổi.

HSBC giữ vững vị trí ngân hàng nước ngoài hàng đầu tại Việt Nam. Ngân hàng này dẫn đầu bảng xếp hạng ngân hàng nước ngoài trong hai năm liên tiếp. Ngân hàng này cũng được xếp hạng trong top 10 ngân hàng hài lòng nhất tại Việt Nam năm 2023.

Shinhan Bank giữ vị trí á quân. Dù điểm số giảm nhẹ, Standard Chartered Bank vẫn giữ vững vị trí thứ ba.

UOB là ngân hàng có sự cải thiện tốt nhất trong số các nhóm nước ngoài, cho thấy nỗ lực nâng cao hình ảnh của mình trên thị trường Việt Nam. Họ giữ vị trí thứ tư trong bảng xếp hạng. Nhìn chung, bảng xếp hạng cho thấy sự ổn định trong lĩnh vực ngân hàng nước ngoài tại Việt Nam.